国際税務とは、国境を越えて取引を行う場合における国際間の税務論点をいいます。国際取引から生じた利益に対してどちらの国で課税されるのか、あるいは両国で課税され二重課税となるのか、また課税されてしまった場合にはどうするか等様々な問題が生じます。時には租税条約や外国の税法についても理解をする必要があります。異なる国の税制間の矛盾を調整し、二重課税を避けながら適切な税負担を確保するという複雑なプロセスを伴います。

RSM汐留パートナーズでは、このような複数国間の税務問題の取り扱いに関してコンサルティングサービスを行っています。

国際税務に関する業務の特徴

国際税務とは「国境を越えて取引を行う場合の国際間の税務全般」を指します。単一の国内での税務よりも複雑であり、以下のような特徴を持ちます。

二重課税の防止

国際的にビジネスをしている企業や個人は、二つ以上の国に税金を支払う必要が生じることがあります。国際税務の領域では、これらの二重課税を避けるための方法を検討します。たとえば、二国間の税務条約に基づく税額控除や減免制度を利用することがあります。

移転価格の重要性

多国籍企業が異なる国にある関係会社間で商品やサービスを取引する際、それらの取引価格が適切であることを合理的に説明できる必要があります。これは、利益を税率の低い国に不当に移転させることを防ぐためです。

タックスプランニングとコンプライアンス

国際的に事業展開する企業は、複数の国や地域の税制に適合しながら効果的なタックスプランニングを策定する必要があります。同時に、税法をはじめとした法律や規則に適合したコンプライアンス遵守も求められます。

多国間の税法の適用

国際税務では、必要に応じて事業が展開されている外国の税法を理解し遵守する必要があります。日本の税法の範囲を超えてくるため非常に難易度が高い領域です。

国際税務は、グローバル化が進む現代のビジネスにとって重要な領域であり、また、専門的な知識を要する複雑な分野です。グローバル企業は、国際税務の専門家やコンサルタントのサービスを利用して、グローバルの視点で税務リスクを管理しタックスプランニングを策定し実行していくことが重要です。

例えば、居住地国課税・源泉地国課税、租税条約・外国税額控除、外国子会社配当益金不算入制度、タックスヘイブン対策税制、移転価格税制、過少資本税制など、最低限抑えておくべき国際税務の論点があります。これらについて、「国際税務とは?国際税務の重要な概念・規定・制度について」という記事にて詳しく解説していますので、合わせてご覧ください。

国際税務の難しさ

国際税務に関する業務は自社だけで対応することも可能ですが、その場合には以下のような困難に遭遇する場合があります。

二重課税のリスク

国際的な取引においては、同じ収入に対して二つの異なる国で税金が課される可能性があります。この二重課税は、企業の財務負担を不必要に増大させます。二重課税を避けるためには、租税条約や協定を理解し、これらを適切に活用する必要があります。

移転価格の規制と文書化の要求

移転価格は、同一企業グループ内での国際間の取引価格を指し、特にグローバルでビジネスを行う規模の大きい企業グループにおいては税務当局による厳しい調査対象となります。企業は、これらの取引が市場価格と乖離せず合理的であることを説明するための詳細な文書化を行い、適切な移転価格ポリシーを作成し更新していく必要があります。

税務当局による調査と紛争のリスク

国際的な事業を展開する企業は、一国内の企業よりも税務当局による厳格な調査を受けやすい傾向にあります。企業は、税務当局の調査に対応するための資料準備や、紛争が生じた際の解決策を常に想定しておく必要があります。

国際税務コンサルティングを依頼するメリット

国際税務に関して精通している税理士等の専門家に、国際税務コンサルティングを依頼するメリットについてご紹介します。

専門知識の活用

国際税務の業務に長年従事してきた税理士は、通常の税理士よりも、国際的に事業を行う企業の税務領域の課題や解決策に精通しています。この専門知識を活用することで、企業は国際取引に関する税務リスクを最小限に抑え、適切な税務戦略を策定できます。加えて、国際税務に関する税制改正や新たな通達等へも迅速に対応できるため、常に最新で最適な税務ポジションを有しておくことが可能です。

適切な申告納税とコンプライアンスの強化

国際税務コンサルティングを活用することにより、企業の税務処理や税務申告の正確性が向上します。これにより、税務当局による税務調査においても問題とされる事項が相対的に少なくなります。国際税務に関する税法やルールに従って、法的なトラブルやペナルティのリスクを減少させます。

税務プランニングと税務効率の最適化

税金も企業の損益計算書において費用項目であることには変わりありません。税金の負担を認められる範囲で軽減するための戦略は重要です。企業の納税負担が減少することで、利益の最大化を図ることができます。国際的なタックスプランニングを通じて、可能な範囲で税負担を軽減することを通じて投下資金の効率的な活用を可能とします。

移転価格ポリシーの策定

国際税務コンサルタントは、移転価格ポリシーの策定と運用を支援します。これにより、グループ内取引が市場価格に基づいて適切に行われ、税務調査時の問題発生やペナルティを避けることで、コンプライアンス遵守の確保と同時に税務リスクを低減します。

戦略的な税務アプローチ

企業の国際的な事業拡大や新しい市場への進出に際して、国際税務コンサルタントは効果的な税務アプローチの策定を支援いたします。事業展開や投資に関連する税務上の機会やリスクを特定し、長期的なビジネス戦略に沿った税務アプローチについてアドバイスします。

RSM汐留パートナーズが提供する国際税務コンサルティングの概要

1. 国際税務顧問サービス

国際税務の専門家でなければ、クロスボーダー取引に関するリスク把握が困難です。突然税務調査などで指摘を受け、多額の追徴課税が発生することもあります。RSM汐留パートナーズでは、国際税務に精通したコンサルタントが会社の状況についてしっかりとヒアリングを行い、取引国や取引内容を理解した上で最良のご支援を行います。

2. 海外税制調査サービス

海外進出などにより国外で事業を行う場合には、適正に外国税額控除をできるようにその国の税制がどうなっているのかを把握する必要があります。しかし、国ごとに税の仕組みや制度が異なるため内容が複雑であり、調査や理解をするのに手間がかかります。RSM汐留パートナーズでは、海外の税制に精通したコンサルタントがしっかりとサポートします。適宜RSMの世界中のメンバーファームと共に調査を実施させて頂きます。

3. 移転価格税制対応サービス

海外との取引を行う際、タックスプランニングにおいて無視できないのが移転価格税制です。移転価格税制の対策をしないまま海外取引を行ってしまうと、思わぬ巨額の追徴課税が後から課せられるリスクがあります。RSM汐留パートナーズでは提携先と共に移転価格税制に関するサポートも実施しています。

4. 国際相続サービス

国際相続とは、相続人又は被相続人が海外に居住しており、相続財産の全部又は一部が海外に存する場合の相続をいいます。国際相続では、被相続人の国籍がある国の法律(本国法)が適用されます。国際相続を正しく理解していない場合、受取額が大幅に減ってしまうこともあります。RSM汐留パートナーズでは国際相続でお困りの方をしっかりとサポート致します。

国際税務コンサルティングを必要とするケース

国際税務のサービスに対するニーズは、グローバル化が進む現代ビジネス環境において、増大しています。例えば、以下のような企業は国際税務のコンサルティングを利用し、外部専門家に依頼することで、課題の解決を図ることができます。

- 新規で海外との取引を検討している企業

- 既存の海外取引における税務の不確実性を抱えている企業

- 二重課税の問題に直面している企業

- 節税を目指している企業

- 租税条約の適用に不慣れな企業

- 海外代理店や取引先とのコミュニケーションに支援が必要な企業

- 国際相続に関連する問題を抱えている企業

- 国際的な企業再編やM&Aを計画している企業

- 多国籍企業の子会社や関連会社を管理する企業

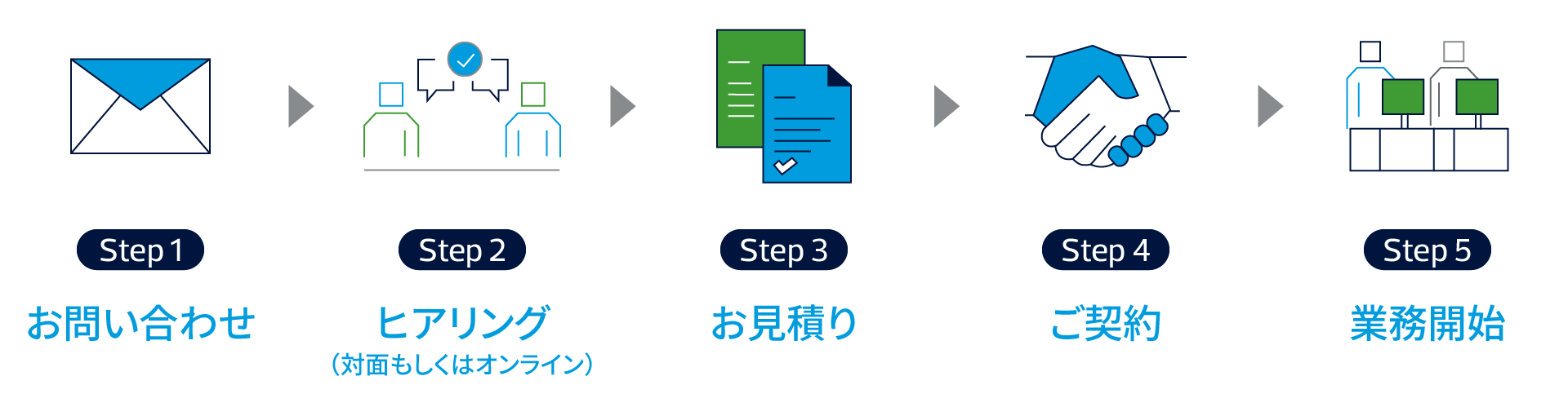

国際税務コンサルティングの流れ

国際税務コンサルティングの流れは、依頼いただいた内容によって大きく異なりますが、一般的には以下のようなプロセスで進めさせていただきます。

Step 1 初期ヒアリング

企業の国際税務に関する目的やニーズを明確にし、同時に、現在の税務の状況、海外展開の計画、既存の税務戦略などについてヒアリングします。

Step 2 タックスポジションやコンプライアンスの状況の詳細な分析

国際税務のリスク、移転価格税制のリスク、二重課税の可能性などを詳細に分析します。また、既存の税務コンプライアンスの状況を確認し、問題点を特定します。

Step 3 タックスプランニングの策定

企業の国際税務戦略と置かれている状況に基づき、適切なタックスプランニングを策定します。適宜、税負担を合法的に軽減するための方策についても検討します。

Step 4 具体的な実施計画の作成

提案された方策を実施するための具体的なステップを計画します。戦略を実行するためのスケジュールを確立します。

Step 5 実施とサポート

策定された計画に従い、関連する税務実務を1つずつ実行していきます。実施する中でサポートとアドバイスを提供し、レビューの結果に応じて計画を調整します。

RSM汐留パートナーズの国際税務コンサルティングの特徴

1

フットワークが軽くスピード感をもったご支援が可能

2

多言語対応・海外ネットワークによる国際税務アドバイザリーが可能

3

クロスボーダー取引・国際税務に関する経験が豊富

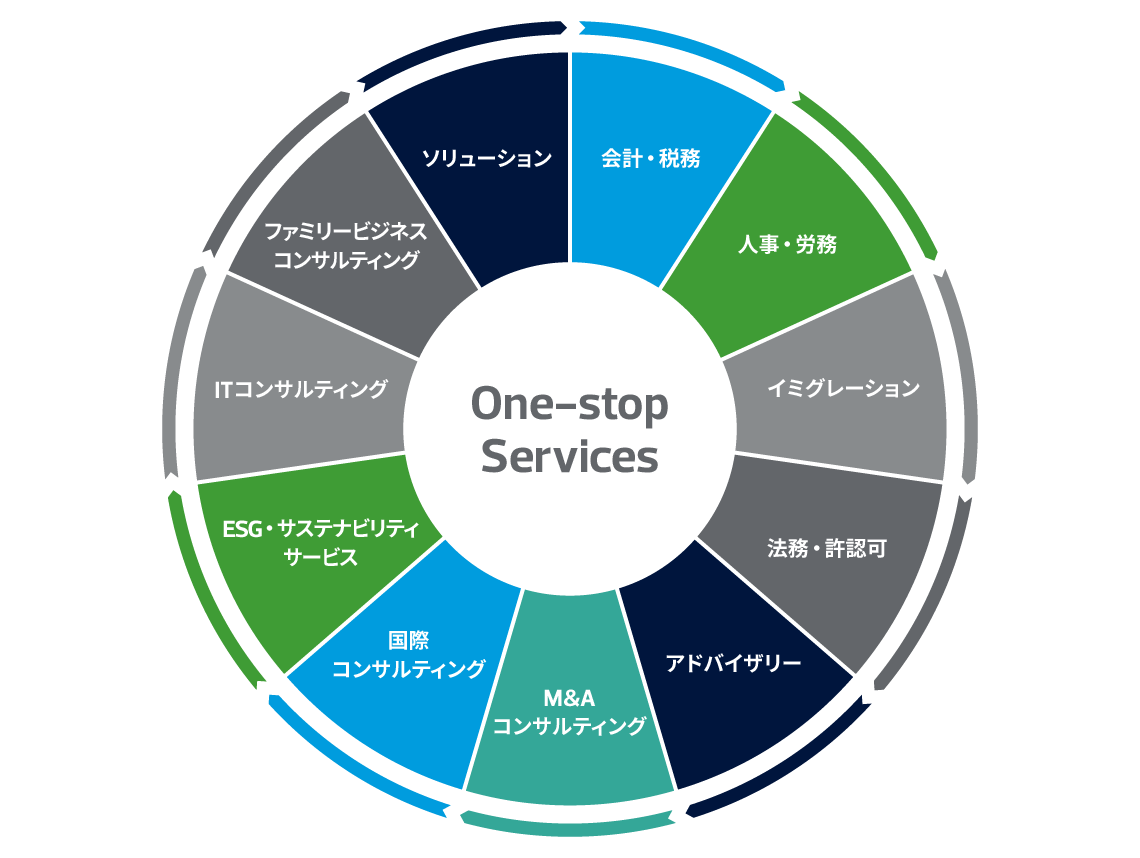

RSM汐留パートナーズのワンストップサービス

今後の流れ

担当者

松橋 亮太 Ryota Matsuhashi

長谷川 祐哉 Yuya Hasegawa

黒住 准 Jun Kurozumi

三宅 宏史 Hirofumi Miyake

国際税務コンサルティングの料金体系

国際税務コンサルティングの料金体系については想定業務範囲に基づく想定工数から算出した定額方式又はタイムチャージ方式にてお見積をさせていただいております。ご相談事項によっては、定額方式でのご支援が難しい場合もございますが、RSM汐留パートナーズはクライアントのご予算内で費用対効果抜群のサービスをご提供させていただくことをミッションとしています。まずはお気軽に当社コンサルタントまでご相談ください。