M&Aにおいては、株式、のれん、その他資産及び負債が移転することに伴い、法人税・事業税・住民税・消費税等の様々な税金が発生します。M&A取引における潜在的な税務問題を事前に特定し、解決策を検討することは非常に重要です。これにより、M&A取引における成功をより確実なものとし、不測の税務問題から生じるリスクを最小限に抑えることができます。M&Aスキームの立案過程において節税効果が得られるケースもあることから、RSM汐留パートナーズではM&Aの実務経験が豊富な公認会計士・税理士が中心となって、M&Aのタックスプランニングに関しても最良の税務アドバイスをさせて頂きます。

M&Aのスキームの種類とその税務論点

M&Aの主要なスキームと税務論点としては以下があげられます。

1. 株式譲渡

株式譲渡は、企業の株式が売却され、所有権が譲渡人(売り手)から譲受人(買い手)へ移るスキームです。株式譲渡では、譲渡人は株式の売却益に対して所得税等を支払う必要があります。

2. 事業譲渡

事業譲渡では、企業の特定の事業部門または資産が別の企業に譲渡されます。このスキームの税務上の考慮事項には、譲渡益に対する法人税等の適用、そして消費税や不動産取得税などの間接税が含まれます。

3. 会社分割

会社分割は、企業が自身の一部の部門や事業を、別の既存または新設の企業に分割・移転するスキームです。分割によって生じる税務上の影響は複雑であり、新設される企業の資産評価や、既存企業の損益の扱いなどを慎重に検討する必要があります。

4. 合併

合併は、二つ以上の企業が一つに統合されるスキームです。このスキームでは、合併する企業の資産・負債の評価や、合併によって生じる税務上の損益の扱いが重要な課題となります。また、合併による税務メリットの最適化や税務リスクの回避が重要です。

5. 株式交換・株式移転

株式交換と株式移転は、企業グループ内での持株構造の再編成において利用されるスキームです。株式交換では、一方の企業が他方の企業の株式を取得し、その見返りとして自社株を発行します。株式移転では、一つまたは複数の企業が自社株を新設の持株会社に移転し、見返りにその持株会社の株式を受け取ります。これらのスキームでは、株式の評価、取引に伴う税務メリットや税務リスクの確認、株式交換・移転後の税務処理が主要な課題です。

M&Aの譲渡企業・譲受企業に関する税務論点

M&Aにおける税務論点は、譲渡企業と譲受企業双方にとって重要な事項を含んでいます。これらの論点は、M&Aのスキームによっても大きく異なります。

M&Aにおいて譲渡企業が検討しなければならない事項

M&Aの際に譲渡企業が検討すべき事項としては、株式の売却を行う創業オーナーや社長、そして、企業がM&A実行に伴って役員退職金を支払う場合の所得税や住民税の支払いなどがあげられます。株式譲渡は分離課税により20%(所得税15%、住民税5%)の税率が適用されます。役員退職金は所得税が軽減されるため、役員としての在任期間が長い場合には税務メリットが大きいので活用が必須です。

さらに、事業譲渡のスキームを採用する場合には、事業を譲渡する企業に事業譲渡益が発生することから、法人税や消費税を含む税金が生じることになります。譲渡企業としては、法人税等の税率が所得税等の税率よりも高いことからこれを避けるべく、株式譲渡を好む傾向があります。

これらの直接的な税金に加えて、M&Aスキームや事業内容にもよりますが、消費税、不動産取得税、登録免許税、印紙税などの間接的な税金についても考慮する必要があります。このため、譲渡企業側はM&Aにおける株式売却、事業売却、組織再編、そしてM&A後のキャッシュマネジメントについて、税務に関する広範かつ深い知識を持っておく必要があります。

M&Aにおいて譲受企業が検討しなければならない事項

M&Aの際に譲受企業が検討すべき事項としては、役員退職金の支給、繰越欠損金の引継ぎ、消費税などの複数の税務上の項目があげられます。これらは、M&Aの実行時だけでなく、その後の長期間の税金計算に影響を与える可能性があります。特にオーナーに対する役員退職金が不相当に高額となり過大退職金として否認されないかという論点や、取得した企業の繰越欠損金の利用制限の取り扱い等については、慎重に検討を行う必要があります。

譲受企業は、M&Aを通じて得られる潜在的な税務上のメリットや税務リスクを十分に把握し、その影響を正確に取引において考慮することが求められます。将来の税負担を予測し、財務計画に反映させることも重要です。

RSM汐留パートナーズが提供するM&Aに関する税務コンサルティングの概要

RSM汐留パートナーズは、日本市場に進出する外資系企業に税務コンサルティングサービスを提供しています。以下は、主要なサービス内容です。

1. M&Aスキーム検討時における税務コンサルティング

M&Aのスキームを検討する際には、税務面の検討は必要不可欠です。スキーム如何によって享受できるタックスメリットが大きく異なります。具体的には、RSM汐留パートナーズでは、M&Aにおいて企業が選択しうる各スキームの税務上の影響を詳細に分析し、企業の置かれている状況に最も適した選択肢をご提案します。また、事前の詳細な分析により、潜在的な税務リスクを特定し緩和策を講じます。これにより、税務効率の高いスキームを選択することで、不必要な税負担を削減することが可能となります。M&A検討時から税務の専門家がお手伝いさせていただきます。

2. M&Aに関連した組織再編時における税務コンサルティング

M&A実行に関して事前あるいは事後に組織再編を伴うケースがあります。例えば、会社分割、合併、株式交換などの組織再編スキームの税務効果を詳細に分析します。また、組織再編後の長期的な税務プランニングを策定し、持続可能な税務に関する体制構築をご支援します。組織再編全般に関して、税務コンサルティングサービスをご提供しています。なお、組織再編に関する税務コンサルティングサービスに関しては、「組織再編に関する税務コンサルティング」のページもご覧ください。

3. 企業評価に関する税務コンサルティング

M&Aの局面においては会計的な観点からだけではなく、税務的な観点からの企業評価を必要とするケースがあります。企業の資産、負債、未実現の税務上のリスクや潜在的な税務利益についても評価するなど、多岐にわたる項目について税務の専門家が検討を行い、企業評価をサポートいたします。株価算定(バリュエーション)については、「株価算定・デューデリジェンス(DD)」のページもご覧ください。

4. クロスボーダーM&Aの取引に関する税務コンサルティング

近年M&Aはクロスボーダーに行われることも多く、そのトランザクションに関するグローバル・タックス・マネジメントのため、税務コンサルティングサービスをご提供しています。二重課税のリスク、移転価格税制への対応など幅広い国際税務の領域についてもご支援いたします。なお、RSM汐留パートナーズではクロスボーダーM&Aコンサルティングに関するサービスを提供しています。詳しくは、「クロスボーダーM&Aコンサルティング」のサービスページをご覧ください。

5. 税務デューデリジェンス(税務DD)

デューデリジェンスを行う際に、財務だけでなく税務の観点からも専門家がサポートをさせていただき、対象会社の税務リスクや税務ポジション等に関してご報告させていただきます。税務DDのサービスの詳しい内容については「税務デューデリジェンス(税務DD)」のページをご覧ください。

6. グループ通算制度活用に関する税務コンサルティング

M&A後にグループ通算制度を検討するケースがあります。また、親法人がグループ通算制度を適用しているため、必然的に対象会社もグループ通算制度を採用することとなるケースがあります。詳しいサービスの内容については「グループ通算制度活用サービス」のページをご覧ください。

7. PMIに関する税務コンサルティング

M&A後のPMI(統合プロセス)に関して、繰越欠損金の利用、グループ内ファイナンスの再編等、税務面で効果的かつ効率的な統合のご支援をさせていただきます。

M&Aに関する税務コンサルティングを必要とする企業の特徴

以下のような状況を抱えている企業は、M&Aに関する税務コンサルティングを利用することにより、税務メリットを享受し、税務リスクを低減させるM&Aの実行が可能となります。

- 合併や買収を初めて行う企業

- リスク管理に重点を置く企業

- 企業再編を検討している企業

- 規制の厳しい業界に属する企業

- 多岐にわたる事業を持つ企業

- リソースが限られている中小企業

M&Aに関する税務コンサルティングの流れ

Step 1 初期ヒアリング

計画しているM&Aに関する税務領域のニーズを明確にし、同時に、現在の税務の状況や既存の税務戦略などについてヒアリングします。

Step 2 タックスポジションやコンプライアンスの状況の詳細な分析

M&Aに伴って生じうる税務のメリットやリスクについて詳細に分析します。また、既存の税務コンプライアンスの状況を確認し、M&Aにおいて検討すべき課題を特定します。

Step 3 タックスプランニングの策定

M&Aに伴う税務戦略と企業が置かれている状況に基づき、M&A後の適切なタックスプランニングを策定します。適宜、税負担を合法的に軽減するための方策についても検討します。

Step 4 具体的な実施計画の作成

M&A実施時及び実行後のPMIフェーズにおいて、策定した内容を実施するための具体的なステップを計画します。戦略を実行するためのスケジュールを確立します。

Step 5 実施とサポート

策定された計画に従い、関連する税務実務や手続きを1つずつ実行していきます。実施する中で必要なサポートとアドバイスを提供し、レビューの結果に応じて計画を調整します。

RSM汐留パートナーズのM&Aに関する税務コンサルティングの特徴

1

中堅・中小企業のM&Aに関する税務コンサルティングに特化している

2

フットワークが軽くスピード感をもった海外進出支援が可能

3

海外ネットワーク・多言語対応も含めてM&A対応が可能

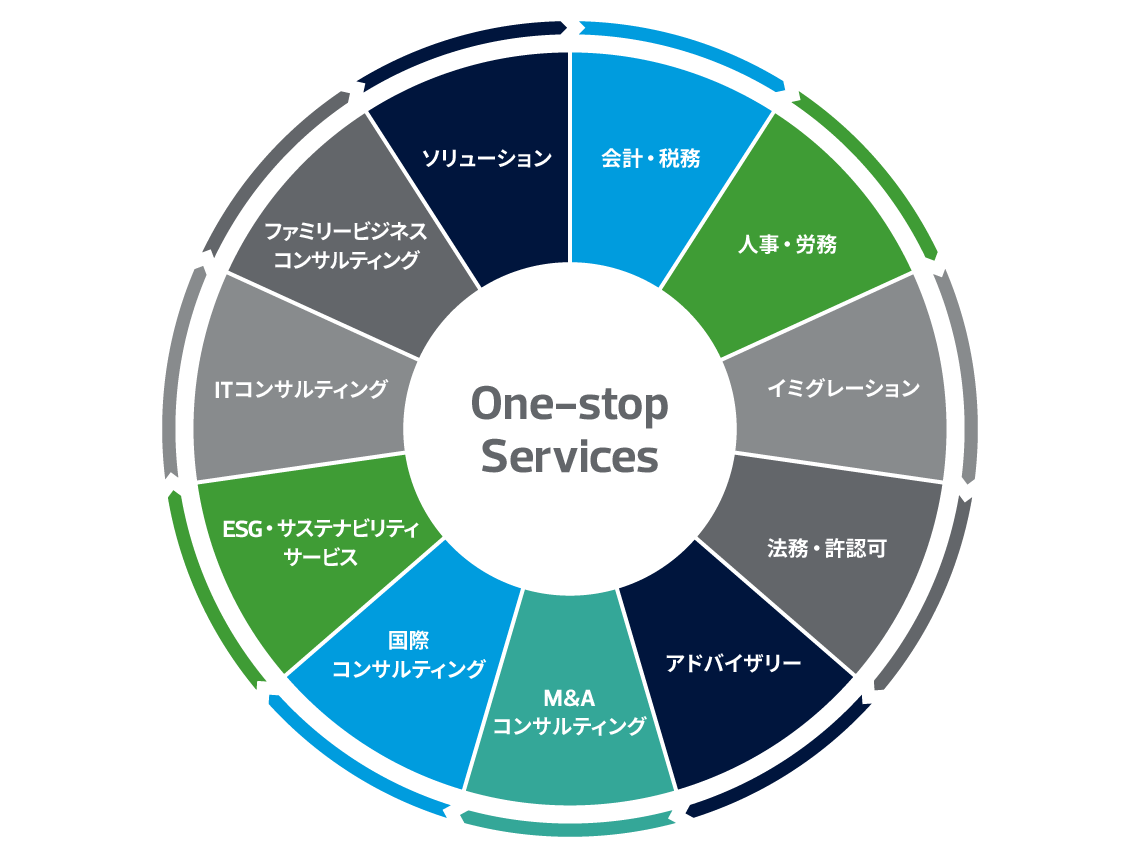

RSM汐留パートナーズのワンストップサービス

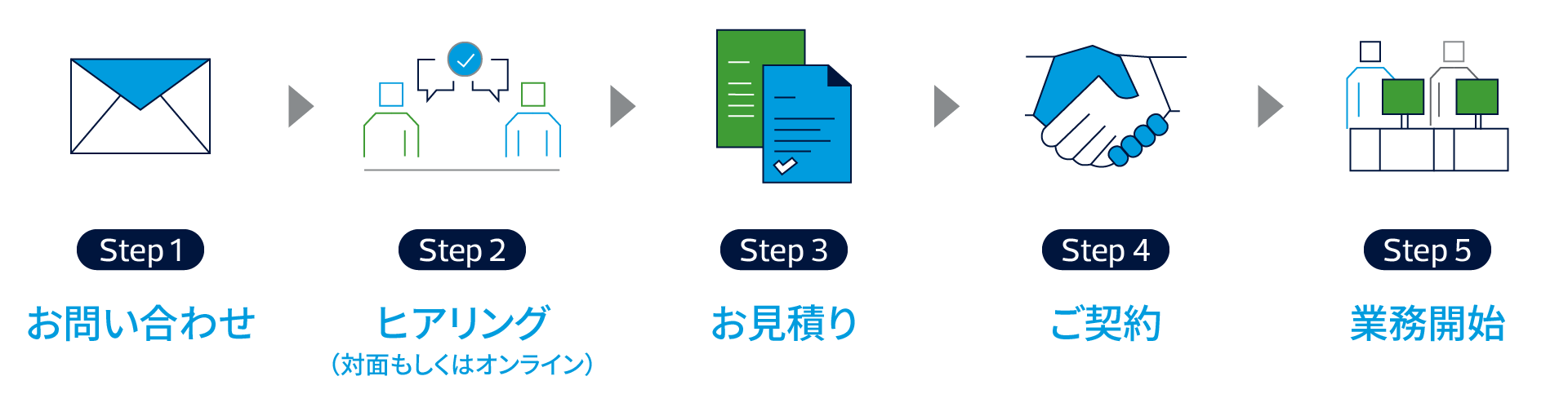

今後の流れ

担当者

平野 秀輔 Dr. Shusuke Hirano

長谷川 祐哉 Yuya Hasegawa

松橋 亮太 Ryota Matsuhashi

新地 皓貴 Hiroki Shinchi

M&Aに関する税務コンサルティングの料金体系

M&Aに関する税務コンサルティングの料金体系については想定業務範囲に基づく想定工数から算出した定額方式又はタイムチャージ方式にてお見積をさせていただいております。ご相談事項によっては、定額方式でのご支援が難しい場合もございますが、RSM汐留パートナーズはクライアントのご予算内で費用対効果抜群のサービスをご提供させていただくことをミッションとしています。まずはお気軽に当社コンサルタントまでご相談ください。