進出形態

インドに進出することを考えた場合、進出形態を選択する必要があります。お客様のインド進出に際して、私たちRSM汐留パートナーズはRSM Internatinal及び他の提携事務所と連携し、日本とインド双方から様々なインド政府の規制についてサポートを行います。

外資系企業がインドへ進出する場合の進出形態としては、(1)現地法人、(2)外国法人のインド支店、(3)駐在員事務所、(4)プロジェクトオフィスの大きく4つの方法が考えられます。

(1)現地法人-インド会社法(The Companies Act)に基づく会社

現地法人は次の3つの会社に分類されます。

[1] 株式有限責任会社(Company Limited by Shares)

(ⅰ)公開会社(Public Company)

証券取引所に株式を公開している会社および株式非公開であっても非公開会社の条件を満たしていない会社をいいます。

(ⅱ)非公開会社(Private Company)

非公開会社は、基本定款において、次のように定めた会社は非公開会社となります。

- 株式の譲渡制限があること

- 株主数が50人以下に制限されていること

- 株式・社債の公募が禁止されていること

[2] 保証有限責任会社(Company Limited by Guarantee)

一般的な進出形態ではありませんので詳細は割愛します。

[3] 無限責任会社(Unlimited Company)

一般的な進出形態ではありませんので詳細は割愛します。

(2)外国法人のインド支店

外国法人(Oversea Companies)のインド支店として進出する形態です。支店は現地法人のように全ての商業活動に従事することができます。インドの規制によれば、以下の活動が許可されています。

- 商品の輸出入

- 専門的またはコンサルティングサービスの提供

- 本社および海外の関連会社とインド企業間の技術的・財務的協力の促進

- インドにおける本社の代表行為および代理としての購買・販売行為

- インドにおけるITサービスの提供とソフトウェアの開発

- 本社または関連会社の製品への技術サポートの提供

- 海外の航空・船舶会社

- 本社の業務範囲内の調査活動

- ※通常、支店は本社が従事している活動に従事すべきです。

(注)

インドにおけるあらゆる性質の小売業務は支店に対し許可されていません。

インドにおける製造、加工業務は直接、間接を問わず許可されていません。

支店によって稼得された所得は、適用される租税を支払った後、自由にインド国外に送金することができます。

(3)駐在員事務所(Liaison Office)

外国法人(Oversea Companies)のインド駐在員事務所として進出する形態です。駐在員事務所は、あくまで情報収集や連絡業務等の限られた活動に制限されています。営利目的の商業活動に従事することは、インド準備銀行の許可なしにはできません。例えば、駐在員事務所はインボイスを発行すること、インドの顧客から注文を受け海外の本社に伝えることはできず、また品物の輸入と顧客への販売も許されていません。

通常インドに駐在員事務所を設立するケースとしては、大きな投資をする前に、インドでの市場調査や分析を行う場合などがあります。インドの規制によれば、以下の活動のみ駐在員事務所によって行う事ができます。

- 本社および関連会社のインドにおける代表行為

- インドからの輸出・インドへの輸入の促進

- 本社および関連会社とインド企業との技術的・財務的協力の促進

- 本社およびインド企業間のコミュニケーションチャンネルとしての活動

(4)プロジェクトオフィス

プロジェクトオフィスは、プラント建設プロジェクトや、インフラ整備プロジェクトのような、プロジェクトを実施するために設立されます。プロジェクトオフィスの承認は、特定のインド国内で実施されるプロジェクトに対してのみ与えられ、当該プロジェクトが終了した後は閉鎖されなければなりません。そのため、プロジェクトオフィスは当該プロジェクトの実施に付随する関連活動のみ許されています。

メリット・デメリット

一般的な進出形態である現地法人(株式会社)、支店及び駐在員事務所についてのメリット・デメリットを紹介します。

(1)現地法人

【メリット】

インド政府は現地法人に対して、支店より広い範囲の活動を許可しています。

現地法人は親会社から法的に独立しており、現地法人に対して発生した負債は現地法人の払込資本までとなっています。

【デメリット】

親会社からの送金は資本注入または借入として扱われ、自由に行うことはできません。

現地法人が親会社に配当として送金する場合、適用される配当税があります。

(2)支店

【メリット】

日本の本社への支店からの送金に対して配当税はありません。

コンプライアンスのため必要な作業は現地法人より少なくなっています。

支店の赤字を日本の本社の所得と合算することが認められています。

【デメリット】

支店は外国会社として扱われるため、現地法人より高い税率となっております。

支店は現地法人よりも認められている活動が少なくなっています。

インドで生じた法的責任が日本の本社まで及びます。

(3)駐在員事務所

【メリット】

コンプライアンスのために必要な作業は現地法人や支店より少なくなっています。

駐在員事務所の赤字を日本の本社の所得と合算することが認められています。

【デメリット】

現地法人や支店と異なり、日本の本社への送金は駐在員事務所の閉鎖とインド準備銀行から許可を取得した後にのみ可能となっています。

駐在員事務所は連絡活動のみ許可されています。

| 現地法人 | 支店 | 駐在員事務所 | プロジェクト オフィス | |

|---|---|---|---|---|

| 法的地位 | インド法人 | 外国会社 | 外国会社 | 外国会社 |

| 可能な活動範囲 | 定款に基づく活動 | 原則として8つの活動のみ許可 | 原則として4つの活動のみ許可 | 特定プロジェクトの実施に関連する付随活動のみ |

| 設立方法 | 現地法人設立の詳細に関しては、こちら | 支店の設立許可は、インド準備銀行によって与えられる。また、会社法の下で登録をする必要がある。 | 駐在員事務所の設立許可は、インド準備銀行によって与えられる。また、会社法の下で登録をする必要がある。 | プロジェクトオフィスの設立許可は、インド準備銀行によって与えられる。また、会社法の下で登録をする必要がある。 |

| 法人税 (実効税率等) |

32.445%(ただし、配当税16.2225%がかかる)また、親会社との損失の合算はできない。 | 42.024%:外国会社の支店は、インド法人よりも高率の税を課される。 | 原則としてインドで課税されることはないが、駐在員事務所は一部の支払について、税金を控除することが求められる。 | 42.024%:外国会社のプロジェクトオフィスは、インド法人よりも高率の税を課される。 |

| 送金方法 | 配当による。 | 支店の税引後利益をインド準備銀行のガイドラインの下、インド国外に送金することが可能。 | 事務所の閉鎖と許可取得後に可能となる。駐在員事務所の閉鎖時において、インド準備銀行によって、インドの銀行口座残高を本社に送金する許可が与えられる。 | オフィスの閉鎖と許可取得後に可能となる。プロジェクトオフィスの閉鎖時において、インド準備銀行によって、インドの銀行口座残高を本社に送金する許可が与えられる。 |

| 資金調達源 | 資本金、借入または留保利益 | 本社からの送金または留保利益 | 本社からの送金 | 本社からの送金 |

RSM汐留パートナーズの海外進出支援サービスの特徴

公認会計士(日米)・弁護士・税理士等のプロフェッショナルが多数在籍

多言語対応・海外ネットワークも含めて海外進出コンサルティングが可能

クロスボーダー取引・国際税務に関する経験が豊富

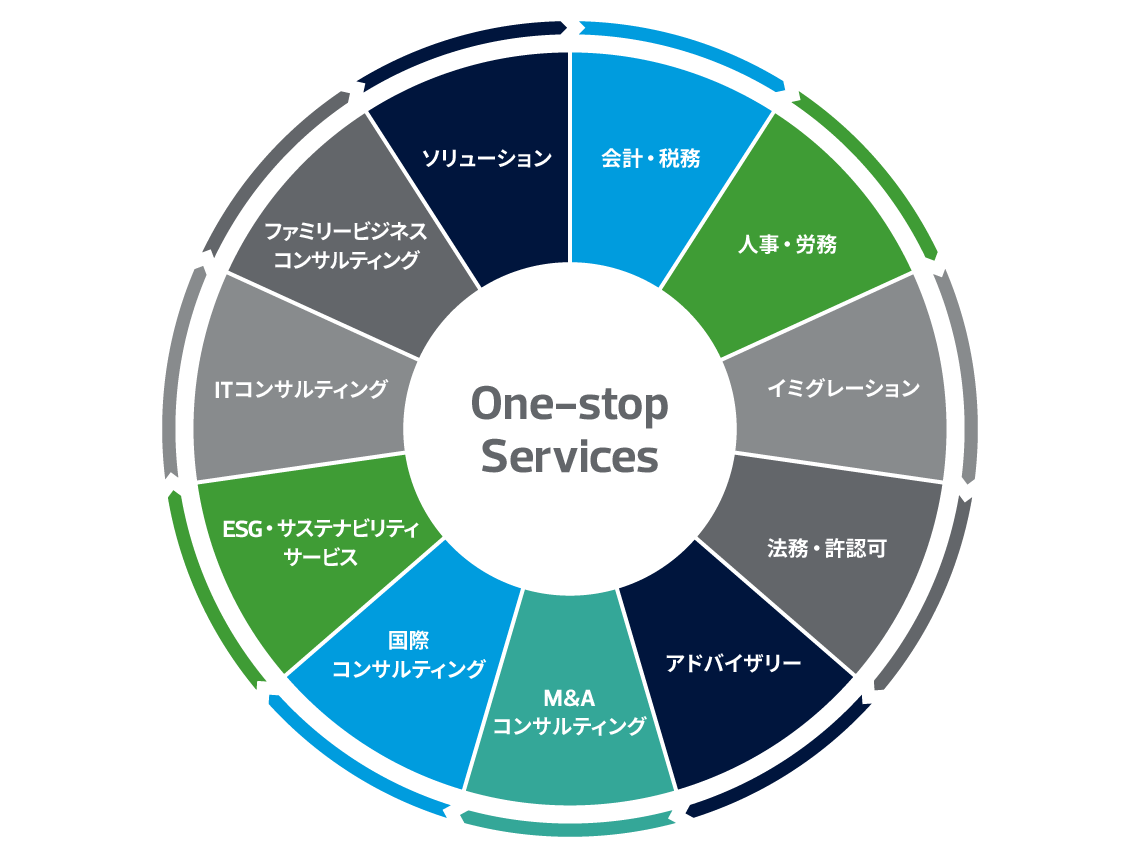

RSM汐留パートナーズのワンストップサービス

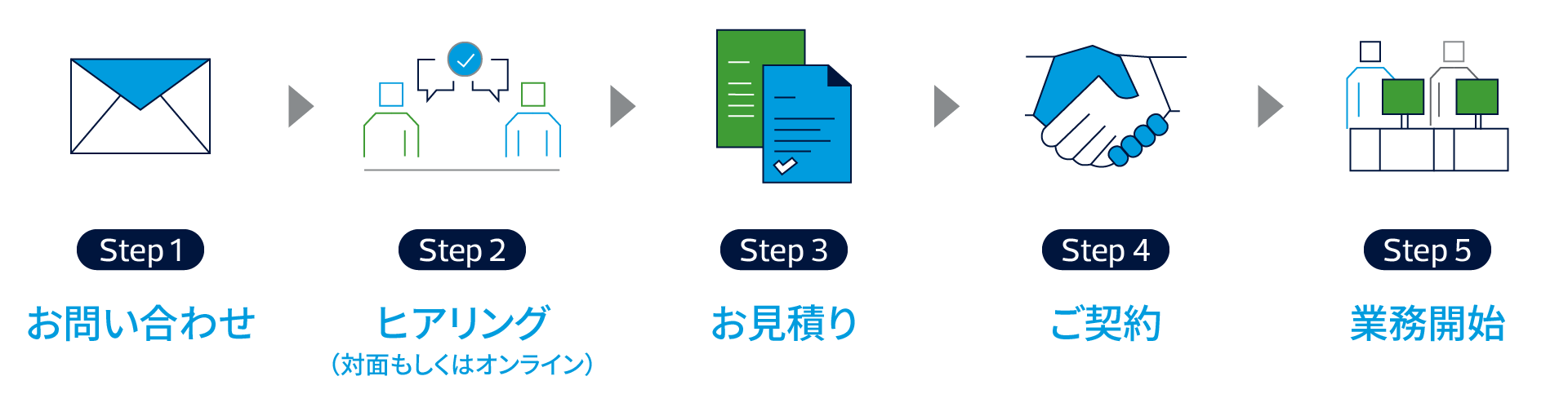

今後の流れ

担当者

前川 研吾 Kengo Maekawa

黒住 准 Jun Kurozumi

許 婧怡 Seii Kyo

山口 壮太 Sota Yamaguchi

インド進出の形態の料金体系

インド進出の形態の料金体系については想定業務範囲に基づく想定工数から算出した定額方式又はタイムチャージ方式にてお見積をさせていただいております。ご相談事項によっては、定額方式でのご支援が難しい場合もございますが、RSM汐留パートナーズはクライアントのご予算内で費用対効果抜群のサービスをご提供させていただくことをミッションとしています。まずはお気軽に当社コンサルタントまでご相談ください。