1. 情報開示が求められる背景‐社会意識の変化‐

昨今、企業に対してサステナビリティ情報の開示が求められるようになっています。その背景には、気候変動や人権問題などに対する社会全体における関心の高まりがあります。

とりわけ、2015年に国連で採択されたSDGs(Sustainable Development Goals)は、人々のサステナビリティに対する意識を高める契機となりました。SDGsは、それまで漠然と語られていた社会的課題を、17のゴールと169のターゲットとして具体化し、明確な行動指針を示した点で大きな意義を持ちます。加えて、社会課題の解決に向けて、民間企業や個人に対しても主体的に関与する必要性を訴求しました。

こうした流れを受けて、企業経営においても、社会課題の解決に積極的に取り組む姿勢が強く求められるようになっています。あわせて、企業がこれらの課題にどのように向き合い、それをどのように経営に反映しているかについて、透明性のある情報開示が社会から期待される時代となっているのです。

2. 情報開示の必要性 ‐ESG投資の拡大‐

そうした中で、企業の社会課題解決への対応姿勢を評価する指標とされているのがESGです。ESGとは、以下の3つの頭文字をとったものです。

- E(Environment/環境):気候変動対策、資源の有効活用、汚染防止 など

- S(Social/社会):労働環境、ダイバーシティ、人権、地域社会との関係 など

- G(Governance/ガバナンス):経営の透明性、公正な意思決定、内部統制 など

投資家は、これらESGの各指標を重視して投資判断を行います。こうした投資のことを「ESG投資」と呼びます。そしてこのESG投資は、国内外を問わず着実に拡大を続けており、今や投資の主流の一つとなりつつあります。

なお、ESGへの取り組みの必要性については、別コラム「なぜ今後ESGへの取り組みが必要となるのか:企業における重要性とその影響、背景とは」でも詳しく解説しています。

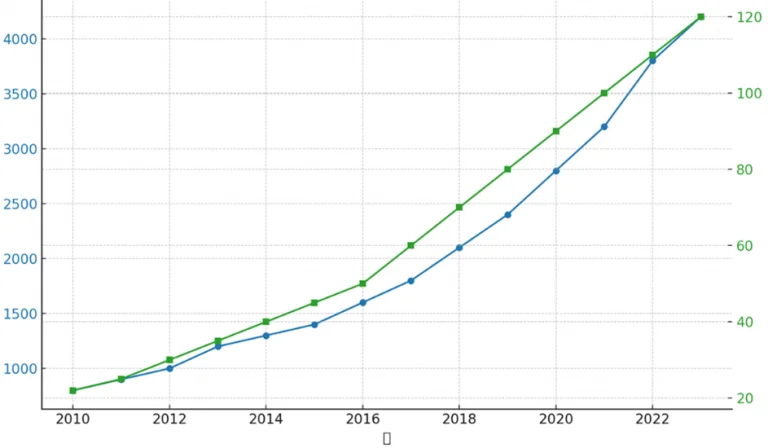

下記(図表1)は、PRI(責任投資原則)の署名機関数に関するデータです。PRIとは、機関投資家がESG要素を投資分析や意思決定プロセスに組み込むことを誓約する国際的な枠組みです。法的拘束力はありませんが、その署名数は年々増えており、2024年3月末時点で5345の署名数に達し、その運用資産総額は120兆ドルを超えています。

図表1:PRIの署名機関数の推移と運用資産総額

青線:署名機関数(件)/緑線:運用資産総額(兆ドル)

(出所)PRIウェブサイトのAnnual Report 2024よりRSM汐留パートナーズが独自に作成

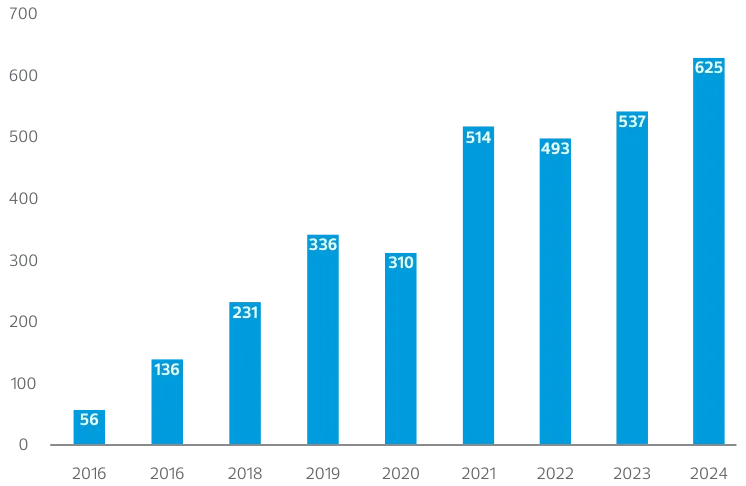

また、下記(図表2)は国内におけるサステナブル投資残高の推移です。こちらも右肩上がりに推移しており、2024年には投資合計額は625兆6,096億1,100万円(前年比+16.6%)で、総運用資産残高に占める割合も63.5%におよんでいます。

図表2:サステナブル投資残高の推移 (単位:兆円)

(出所)日本サステナブル投資白書(2024年)よりRSM汐留パートナーズが独自に作成

なお、ESGにおける情報開示の重要性は、別コラム「ESGに関する情報開示について:ESGレポートやサステナビリティレポートについて解説」でも詳しく解説しております。

3. 情報開示手段の概要‐「法定開示」と「任意開示」‐

では、企業のサステナビリティ情報は、どのような手段によって開示されているのでしょうか。まず情報開示のタイプは、大きく二つに分類されます。一つは「法定開示」です。これは、法令や制度に基づいて企業に開示が義務づけられているもので、所定の制度やルールに沿って開示されます。もう一つは「任意開示」です。こちらは企業の自主的な判断により行われるもので、ステークホルダー・エンゲージメント強化などを目的として、独自の形式や手段で情報が発信されます。

以下、それぞれの開示手法について紹介していきます。

法定開示(義務的開示)

有価証券報告書における開示(金融商品取引法に基づく義務)

2023年3月期以降、有価証券報告書においてサステナビリティ関連の情報の記載が義務化されました。対象となるのは、上場企業をはじめとする、金融商品取引法の適用を受ける企業です。有価証券報告書において求められているサステナビリティに関する情報開示は主に3つあります。一つは、『サステナビリティに関する考え方及び取組み』です。TCFD 提言にもとづく「ガバナンス」「リスク管理」「戦略」「指標及び目標」のフレームに沿った情報が求められます。二つ目は、『多様性に関する指標』で、女性管理職比率、 男女間の賃金格差、男性の育児休業取得率を開示します。そして、最後に、『人的資本に関する情報』です。ここでは人材育成や社内環境整備の方針、またそれらの目標や実績などについて記述します。

任意開示(自主的開示)

次に、法的義務はなく、ステークホルダーとの対話や信頼性向上を目的として自主的に行われる情報開示です。代表的なものは以下の通りです。

- 統合報告書(統合レポート)

- サステナビリティレポート(CSR報告書)

- その他、国際的なサステナビリティ情報開示基準に準拠した情報開示

以下、それぞれについて簡単に解説を加えます。

統合報告書(統合思考に基づく情報開示)

統合報告書とは、財務情報と非財務情報(サステナビリティ情報)を統合する形で開示するレポートです。IIRC(国際統合報告評議会)などが示すフレームワークに準拠して作成されるのが一般的です。

法的な発行義務はありませんが、主に中長期志向の投資家に対して企業のサステナビリティに対する姿勢を示す有効な手段として、その発行に取り組む企業は年々増加しています。

サステナビリティレポート(CSR報告など)

サステナビリティレポートとは、企業のサステナビリティに関する方針や取り組み、実績などを中心にまとめた報告書です。

統合報告書と異なる点としては、統合報告書は、主に投資家に対して、財務情報と非財務情報との関連性(つながり)を示し、中長期的な企業価値の創造ストーリーを示すことが求められていますが、サステナビリティレポートは、投資家に限らず顧客や取引先などひろくステークホルダーに向けて、サステナビリティに関する取組みを紹介し、主に信頼構築や透明性の確保を目的としています。

また、サステナビリティレポートはGRI(Global Reporting Initiative)などのガイドラインを参考にするケースが多く、「ダブルマテリアリティ 」の考え方を重視している点も特徴です。本レポートも発行義務はありませんが、企業の信頼性を高める情報開示手段として、自主的に取り組む企業が増えています。

その他 国際的開示基準および外部認証

その他にも、国際的には、目的や開示対象に応じた多様な開示基準やガイドラインが存在します。企業によっては、それらの基準を統合報告書に組み込む、あるいは個別に情報発信するケースも見られます。

さらに近年では、自社の取り組みに対する信頼性を高める手段として、第三者機関による外部認証を取得し、対外的に示す手法も一般化しつつあります。

以下に、代表的な国際的基準や認証の例を3つ紹介します。

SASBスタンダード(Sustainability Accounting Standards Board Standards)

SASBは、主に投資家に対して情報開示するための国際的な基準の一つです。特徴的なのは、企業の業種ごとに、どのようなサステナビリティに関する課題が財務に影響を与えるかを具体的に定めている点です。全部で77の業種に分類し、それぞれに応じた重要情報の開示を推奨しています。

たとえば、自動車業界であれば「排ガス規制対応」や「電気自動車の技術や販売台数」など、飲料業界であれば「水資源の使用」や「容器包装による環境負荷」など、業種ごとに異なる重要項目が示されています。こうした開示基準は、投資家が異なる企業を比較し、リスクや機会を適切に評価するうえで参考となります。よってSASBを活用し情報開示を実施している企業も多くあります。

CDP(Carbon Disclosure Project)

CDPは、企業や自治体に対して、気候変動、水資源、森林資源などに関する環境情報の開示を求める国際的な非営利団体です。とりわけ、温室効果ガスの排出量や気候変動リスクへの対応状況が重視されており、企業はCDPが提示する質問票に回答することで、その取り組みに関する第三者評価をスコア形式で受けることができます。

近年では、サプライチェーン上の取引先企業や金融機関などが、取引判断の材料としてCDPスコアを参照するケースも増加しており、企業の対外的なアピール手段としても活用されています。

SBT(Science Based Targets)

SBTは、2015年にパリ協定で定められた「地球の気温上昇を1.5℃または2℃未満に抑える」目標と整合するように、科学的根拠に基づいて温室効果ガス削減目標を設定するための国際的な認定制度です。企業は、SBTイニシアチブ(SBTi)の審査を経て認定を受けることで、自社の脱炭素目標が国際水準と整合していることを示すことができます。

特に国内においては2050年カーボンニュートラルの実現に向けた動きが加速する中で、SBTの取得はサステナビリティ経営の信頼性を高める有効な手段となっており、認定をうける企業は年々増加しています。

以上、サステナビリティ情報開示の主な手段について解説しました。法定開示は対象企業にとって義務となりますが、任意開示については、自社を取り巻くステークホルダーの関心や特性に応じて、情報開示の目的やターゲットを明確にし、複数の開示手段を適切に組み合わせるなどして、効果的に発信していくことが有効です。

また一方では、サステナビリティ情報の開示基準や制度が複数存在していることによる複雑さや実務上の負担が問題視されています。こうした状況を受けて、国際的にも国内においても、開示基準の統一や整合化に向けた動きも加速しています。

4. 情報開示の真の目的‐企業の持続的成長と企業価値の向上‐

ここまで、サステナビリティ情報開示については、主に「ESG投資への対応」という観点から説明してきました。しかしながら、その目的は、単に投資家の関心に応えるためだけにとどまりません。

サステナビリティ情報開示の本質は、「開示そのもの」にあるのではなく、開示に至るプロセスを通じて、自社の経営課題を可視化し、ステークホルダーとのエンゲージメントを深め、企業変革を促進することにあります。その結果として、持続的な成長と中長期的な企業価値の向上を実現することが、真の目的と言えるでしょう。特に今後は、気候変動への対応、人権の尊重、人的資本への投資といった領域が、企業の競争力を左右する重要な要素となります。

したがって、サステナビリティ情報開示を「経営戦略の一環」として位置づける視点が、これまで以上に求められています。

5. まとめ

昨今、トランプ大統領の発言などを契機として、一部では「反ESG」の動きも見られます。しかしながら、世界全体としてはESG投資の拡大傾向が続いており、サステナビリティへの取り組みや情報開示は一時的なブームではなく、不可逆的な潮流であると捉えるべきです。国内においても、関連制度の整備が着実に進みつつあり、今後は企業に対して、より一層の対応が求められることが予想されます。

したがって、企業の経営層においては、サステナビリティおよびその情報開示の重要性を早期に正しく理解し、適切なマインドセットを形成することが不可欠です。そのうえで、制度対応やステークホルダーからの期待に備え、早期からの戦略的な対策と準備を着実に進めていくことが求められます。

本コラムでは、サステナビリティ情報開示全般の意義や目的、そして代表的な開示手段の概要について解説しました。次回以降のコラムでは、国内における主要なサステナビリティ情報開示の手段である「有価証券報告書」および「統合報告書」に焦点を当て、それぞれの制度的枠組み、開示ルール、先進事例、さらには現状の課題や最新動向について、より詳しく解説していく予定です。