令和3年度税制改正①DX投資促進税制・カーボンニュートラル投資促進税制・繰越欠損金の控除上限の特例

2021年2月20日

12月10日に「令和3年度税制改正大綱」が公表されました。今回はそれらの中でも、注目度が高いと考えられる「DX投資促進税制」「カーボンニュートラルに向けた投資促進税制」「繰越欠損金の控除上限の特例」の3つについて紹介します。

「住宅ローン控除の拡充」「同族会社発行の社債利子等の総合課税化」「短期退職手当等の課税強化」については別の記事で紹介しておりますので、そちらをご覧ください。

デジタルトランスフォーメーション(DX)投資促進税制

デジタルトランスフォーメーション投資促進税制(以下、DX投資促進税制)とは、DXに積極的に取り組もうとする企業に対する優遇税制です。新型コロナの拡大により、多くの企業が軌道修正する必要に迫られました。また、ウィズコロナの時代を企業が生き抜くには、デジタル技術を活用した企業変革、つまりDXが必要です。

今回のDX投資促進税制では、DXに積極的に取り組む企業が特別償却と税額控除を受けられます。優遇税制を受けるためには主務大臣からの認定を受ける必要がありますが、もし令和3年度にDXに取り組みたいと考えている企業は積極的に検討するとよいでしょう。

DX投資促進税制の詳細

| 対象 | 産業競争力強化法の「事業適応計画(仮称)」の認定を受けた青色申告法人 |

|---|---|

| 要件 | 改正法の施行日から2023年3月31日までの間に、事業適応計画に従って実施される「事業適応(仮称)」の用に供するためのソフトウエア等(クラウド型システム等)の取得等をすること |

| 対象設備 | ・ ソフトウェア ・ 繰延資産(クラウドシステムへの移行に係る初期費用) ・ 器具備品(ソフトウェア・繰延資産と連携して使用するもの) ・ 機械装置(ソフトウェア・繰延資産と連携して使用するもの) |

| 税制措置 (選択適用) | ① 特別償却 取得価額×30% ② 税額控除 取得価額×3%( グループ外の他法人ともデータ連携・共有する場合は5%)※ ※控除税額の上限は、カーボンニュートラルに向けた投資促進税制の控除税額との合計で当期法人税額の20% |

| 投資額下限 | 売上高比0.1%以上 |

| 投資額上限 | 300億円 |

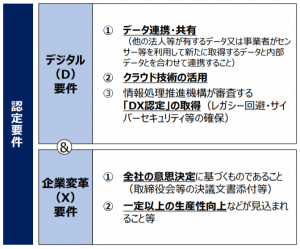

DX投資促進税制を適用するには、事業認定計画の認定が必要です。主務大臣が実施するデジタル要件と企業変革要件の確認を通過し、認定を受ける必要があります。それぞれの要件について経済産業省のWebサイトに掲載されていますので紹介しておきます。

DX投資促進税制の認定要件

(出典)経済産業省: 令和3年度(2021年度) 経済産業関係 税制改正について

カーボンニュートラルに向けた投資促進税制

カーボンニュートラルとは、温室効果ガスの排出量と吸収量を均衡させることをいいます。世界的に環境問題が大きく取り上げられていますが、日本でも温室効果ガス排出量削減のために、国家ぐるみの戦略が取られます。そのうちの1つがカーボンニュートラルに向けた投資促進税制です。

カーボンニュートラルに向けた投資促進税制は、脱炭素化効果の大きな製品の生産設備や、脱炭素化と付加価値向上を両立する設備の導入に対して税制支援措置が行われます。

カーボンニュートラルに向けた投資促進税制

| 対象 | 産業競争力強化法の「中長期環境適応計画(仮称)」の認定を受けた青色申告法人 |

|---|---|

| 要件 | 改正法の施行日から2024年3月31日までの間に、中長期環境適応計画に基づき、脱炭素化に寄与する設備の取得・事業供用をすること |

| 対象設備 | ① 大きな脱炭素化効果を持つ製品の生産設備導入 温室効果ガス削減効果が大きく、新たな需要の拡大に寄与することが見込まれる製品の生産に専ら使用される設備【機械装置】 ② 生産工程等の脱炭素化と付加価値向上を両立する設備導入 事業所等の炭素生産性(付加価値額/エネルギー起源CO2排出量)を相当程度向上させる計画に必要となる設備【機械装置、器具備品、建物附属設備、構築物】 |

| 税制措置 (選択適用) | ① 特別償却 取得価額×50% ② 税額控除 取得価額×5%(温暖化ガスの削減に著しく資するものは10%)※ ※控除税額の上限は、DX投資促進税制の控除税額との合計で当期法人税額の20% |

| 投資額上限 | 500億円 |

比較的大がかりな設備投資等が必要になるため、企業の事業計画などと連携させながら実施する必要があります。もし、現在大がかりな設備投資を考えている場合は、カーボンニュートラルに向けた投資促進税制の観点から再検討してみるのもよいでしょう。

繰越欠損金の控除上限の特例

コロナ禍の苦しい経営状況であっても、国の経済成長を維持するためには企業の投資が必要不可欠です。事業再構築等に果敢に取り組む企業の投資に対し、繰越欠損金の控除上限を最大100%まで引き上げる措置が「繰越欠損金の控除上限の特例」です。

この特例を活用することで、企業の経営状況が悪い状況であっても積極的な投資が可能になります。現状を打破する重要なきっかけとなり得るため、経営に行き詰まっている企業は検討してみるとよいでしょう。

| 対象 | 産業競争力強化法の改正法の施行日から同日以後1年を経過する日までの間に同法の「事業適応計画(仮称)」の認定を受けた青色申告法人のうち、同計画に従って「事業適応(仮称)」を実施するもの |

|---|---|

| 対象となる欠損金 | 原則、2020年度・2021年度に生じた欠損金(2019年度の欠損金もコロナ禍の影響と認められる場合には対象。その場合も最大2事業年度。) |

| 繰越期間 | 最長5年間 |

| 控除上限 | 事業適応計画に基づいて実施した投資額の範囲内で、最大100%の控除が可能 |

繰越欠損金の控除上限の特例について詳しく知りたい方は、経済産業省のWebサイトをご覧ください。コロナ禍の損失をどのように改善していくのかについてのイメージ図が示されています。

おわりに

今回は、令和3年度税制改革の中でも、多くの企業が興味を持つであろう「DX投資促進税制」「カーボンニュートラルに向けた投資促進税制」「繰越欠損金の控除上限の特例」の3つについて詳しく紹介しました。

政府の税制改正を学び、正しく適用することで大きな節税等につながる場合があります。政府の対策についてもしっかりと確認するようにしてください。

もし、税制に関するサポートが必要でしたら、弊社までお気軽にお問い合わせください。フットワークの軽いプロフェッショナルが迅速にサポートさせていただきます。